جعبهسیاه سقوط وام ملکی

- توضیحات

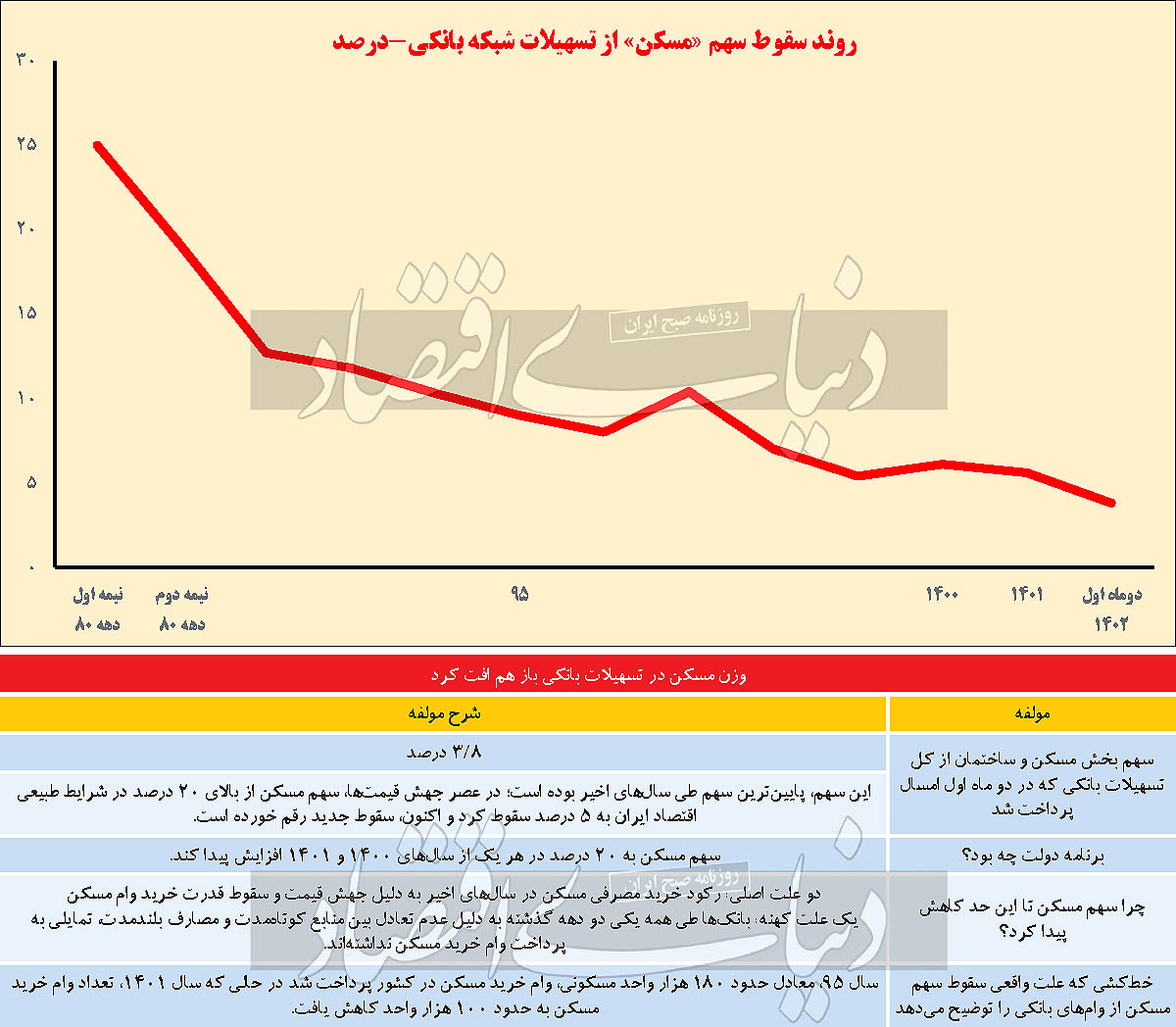

سهم بخش مسکن از وامهای بانکی باز هم سقوط کرد و از ۶/ ۵ درصد به ۸/ ۳ درصد رسید. سیاستگذار تصور میکند، علت محروم ماندن خریداران خانه و سازندگان مسکن از تسهیلات بانکی، بیاعتبار گذاشتن این بخش از سوی شبکه بانکی است؛ اما فارغ از چالش کهنه «عدم تعادل بین منابع کوتاهمدت بانکها و مصارف بلندمدت همچون وام مسکن»، این سقوط ناشی از تداوم دو بحران در بخش مسکن است؛ سریال ۵ساله رشد قیمت آپارتمان و جاماندگی قدرت پوششی وام. مقایسه تسهیلات سال۹۵ با ۱۴۰۱، مهر تایید بر نقش این عوامل میزند.

دنیای اقتصاد نوشت: سهم وام مسکن از کل تسهیلات در شبکه بانکی به پایینترین سطح در همه سالهای گذشته رسید. تازهترین گزارش از سهم بخشهای مختلف اقتصادی از تسهیلات بانکی حکایت از آن دارد که در دو ماه اول امسال سهم بخش مسکن از تسهیلات بانکی پرداختشده به ۸/ ۳ درصد سقوط کرده است. این سهم در بدترین شرایط بازار به طور معمول به زیر ۵ تا ۶ درصد نمیرسید اما اکنون شرایط بازار مسکن به نحوی تغییر کرده که به کاهش شدید سهم تسهیلات پرداختی این بخش توسط شبکه بانکی انجامیده است.

به گزارش «دنیایاقتصاد»، پایین بودن سهم بخش مسکن از تسهیلات بانکی فینفسه رخداد جدیدی نیست و در بیش از یک دهه گذشته همواره وجود داشته است. با این حال بررسی روند تغییرات این سهم در شبکه بانکی نشان میدهد شرایط این روزها با تمام سالهای گذشته تفاوت دارد. بررسی «دنیایاقتصاد» نشان میدهد بهترین دوره شارژ مالی بخش مسکن نیمه اول دهه ۸۰ بوده که بخش مسکن به طور متوسط در آن سالها یکچهارم از تسهیلات پرداختی توسط بانکها را به خود اختصاص داده بود. نیمه دوم دهه ۸۰ به دلیل همزمانی با یکی از دورههای جهش قیمت ملک که از سال ۸۶ آغاز شد و از طرفی رقم وام مسکن بدون تغییر و ترمیم باقی ماند، سهم مسکن از تسهیلات بانکی قدری کاهش پیدا کرد. به این ترتیب میانگین این سهم در نیمه دوم دهه ۸۰ به حول و حوش ۱۹ درصد رسید اما باز هم شرایط بخش مسکن نسبت به دهه ۹۰ به مراتب بهتر بود.

در نیمه اول دهه 90 این سهم بار دیگر تحتتاثیر جهش قیمت مسکن در فاصله سالهای 91 و 92 و عدمتناسب ارزش وام مسکن با سطوح جدید قیمت ملک تنزل یافت و به متوسط 6/ 11 درصد رسید. اما بدترین دوران تسهیلاتی بخش مسکن نیمه دوم دهه 90 بود که همزمان با عصر جهش تاریخی مسکن از اواخر سال 96 و بر هم خوردن مختصات کلی و نسبت عرضه و تقاضا در این بازار به شکلی بیسابقه، فاصله بین سطح قیمتها با قدرت خرید وام مسکن به شدت افزایش پیدا کرد و همینطور تشدید بیسابقه فاصله بین هزینه ساخت و ارزش وام ساخت در مجموع سبب شد اقبال به استفاده از تسهیلات بانکی در بخش مسکن به حداقل برسد. به این ترتیب در نیمه دوم دهه 90 سهم سالانه بخش مسکن از تسهیلات بانکی مسیر نزولی را تا آنجا طی کرد که در سال پایانی این دهه یعنی 99 این رقم به 4/ 5 درصد کاهش یافت.

شهریور سال 1400 سیاستگذار با افزایش رقم وام مسکن تلاش کرد سهم این تسهیلات از بخش مسکن را در کنار قدرت خرید متقاضیان خرید خانه احیا کند و به این ترتیب با افزایش دو برابری سقف وام انفرادی مسکن از محل خرید اوراق حقتقدم تسهیلات از 100 به 200 میلیون تومان موافقت شد و به همین نسبت وام زوجین نیز افزایش پیدا کرد. این اقدام در شرایطی انجام شد که بازار مسکن پس از گذشت بیش از سه سال پرتنش و تورمی، در سال 1400 تحتتاثیر جو روانی نسبتا آرام حاکم بر بازارها ناشی از تغییر جهت انتظارات به واسطه از سرگیری مذاکرات رفع تحریمها و همینطور تغییر دولت قدری آرام گرفته بود. به این ترتیب مسکن در 1400 عملا یک دوره تنفس در عصر جهش قیمت را پشت سر گذاشت و فرصتی برای خرید خانه برای متقاضیان مصرفی حاضر در بازار فراهم شد.

به این ترتیب آرامش نسبی بازار مسکن توام با افزایش هر چند محدود و ناکافی سقف وام خرید ملک موجب شد سهم مسکن از تسهیلات بانکی در این سال از 4/ 5 درصد در سال 99 به 1/ 6 درصد افزایش پیدا کند. با این حال این تغییرات نیز پایدار نبود، طوری که در سال 1401 این سهم دوباره نیم واحد درصد کاهش یافت و به 6/ 5 درصد رسید.

بررسی «دنیایاقتصاد» از جعبه سیاه سقوط سهم وام مسکن با وجود تکلیف قانون جهش مسکن که بر اساس آن این سهم باید سالانه 20درصد باشد، حکایت از آن دارد که علاوه بر یک سلسله علتهای همیشگی که موجب بیمیلی شبکه بانکی به پرداخت تسهیلات مسکن میشود، عوامل دیگری از درون بازار مسکن نیز در سقوط بیسابقه سهم وام مسکن از کل تسهیلات نقش دارد.

تحلیل مدیران بانکی سابق بخش مسکن و صاحبنظران و خبرگان نظام بانکی نیز حکایت از آن دارد که ریشه این سقوط را باید در دو حوزه، هم درون بازار مسکن و هم در شبکه بانکی جستوجو کرد. بیرغبتی بانکها به پرداخت تسهیلات بخش مسکن در وهله اول نشات گرفته از این واقعیت است که این تسهیلات بلندمدت اما سپردههای بانکی کوتاهمدت است. واقعیت این است که ماندگی سپردههای بانکی در شبکه بانکی بعضا حتی کمتر از یکدهم دوره بازپرداخت تسهیلات مسکن است. تسهیلات مسکن شبکه بانکی اغلب بلندمدت و بین 10 تا 12 ساله است و منطق اقتصادی حکم میکند که با توجه به زمان رایج ماندگاری سپردههای بانکی، از پرداخت چنین تسهیلاتی پرهیز کنند.

از سوی دیگر نرخگذاری دستوری برای تسهیلات و سپردهها دست شبکه بانکی را برای تنظیم منابع و مصارف متناسب با واقعیت شرایط بازار پول در هر مقطع زمانی بسته است؛ موضوعی که سالهاست کارشناسان اقتصادی آن را گوشزد میکنند اما تغییری در این رویه ایجاد نشده است. این نوع مداخله دستوری ریسک پرداخت تسهیلاتی مثل وام مسکن را افزایش میدهد به نحوی که امکان دارد تحتتاثیر تورم بالا به عنوان آفت همیشگی اقتصاد کشور، در آینده نرخ سود سپردهها افزایش پیدا کند اما نرخ وام مسکن برای بانکها ثابت و تعریف شده است و به اقتضای تغییر شرایط قابل اصلاح نخواهد بود.

بیثباتی مسکن چگونه بر تسهیلات اثر گذاشت؟

خبرگان نظام بانکی عوامل مذکور از درون شبکه بانکی را به عنوان موانع همیشگی پرداخت تسهیلات مسکن یادآوری میکنند اما در عین حال به این موضوع نیز اذعان دارند که این عوامل همواره در کاهش تمایل بانکها به پرداخت وامهای بلندمدت دخیل بوده و رخداد تازهای نیست.

بنابراین حتما عامل ثانویهای در سقوط آزاد سهم مسکن از تسهیلات در این مقطع زمانی نقش داشته است. در واقع افزون بر دستکاری شبکه بانکی که خود نقش مانعزایی در پرداخت تسهیلات بلندمدت را دارد، نقش تحولات بازار مسکن نیز در این ماجرا قابل تامل است. روند بیثباتی در بازار مسکن بعد از یک سال تنفس از اوایل سال 1401 آغاز شد، در دی ماه شدت گرفت و تاکنون نیز ادامه داشته است طوری که برخلاف روند چند سال اخیر، بانک مرکزی از ابتدای زمستان پارسال تاکنون از انتشار گزارش آماری ماهانه حاوی نبض معاملات و قیمت مسکن در شهر تهران خودداری کرده است.

هرچند به صورت رسمی درباره علت عدمانتشار این گزارشها موضعگیری نشده است اما شواهد نشان میدهد همزمان با تشدید جهش قیمت ملک به دنبال نوسان ارزی شدید که از آذر پارسال آغاز شد و تا هفتههای اخیر نیز ادامه داشته است، انتشار گزارش نبض بازار مسکن نیز متوقف شده است. با این حال تحقیقات میدانی از سطح قیمتهای پیشنهادی مسکن در آگهیهای ملکی حکایت از افزایش قابلتوجه قیمت هر مترمربع آپارتمان مسکونی در چند ماه اخیر دارد. تب مسکن در حالی بالا رفته که سطح وام خرید بدون تغییر باقی مانده و برآوردها نشان میدهد در بهترین حالت این وام در تهران قیمت خرید حول و حوش 5 مترمربع آپارتمان را پوشش میدهد.

جهش اخیر اگرچه احتمالا در زمستان پارسال تا ایام شب عید قدری تب معاملات ملک را افزایش داد اما اکنون حدود سه ماه است که این بازار را درگیر رکود عمیق معاملاتی کرده است. بیاثر شدن قدرت وام از یکسو و جهش قیمت از سوی دیگر راه ورود خانه اولیها و متقاضیان مصرفی به بازار مسکن را به کلی مسدود کرده است. بررسی «دنیایاقتصاد» نشان میدهد در طول یک سال 1401 فقط حدود 110 هزار فقره وام خرید مسکن در کل کشور پرداخت شده که رقم قابلتوجهی نیست و به نوعی کماقبالی به خرید مسکن و شرایط رکودی بازار معاملات ملکی را بازنمایی میکند.

در صورتی که بازار مسکن به درستی کار کند، سالانه باید 120 هزار فقره معامله مسکن فقط در شهر تهران انجام و اغلب خریداران نیز در صورتی که از جنس تقاضای مصرفی باشند، باید با دریافت وام خرید کنند. مفهوم این آمار وقتی با یکی از سالهای نسبتا مطلوب بازار مسکن در دهه 90 مقایسه شود، روشنتر خواهد شد. سال 95 را میتوان یک سال نسبتا ایدهآل در بازار مسکن توصیف کرد چراکه این سال تقریبا در اواخر عصر پساجهش قیمت مسکن در سال 92 به شمار میآمد و قیمت واقعی نسبت به سال 92 کاهش محسوسی پیدا کرده بود.

چرخ معاملات بازار مسکن نیز در این سال به شکلی معقول در حال چرخش بود و حجم معاملات نه آنچنان رکودی و پایین نه آنچنان هیجانی و بالا بود. در این وضعیت میانه در طول یک سال 180 هزار نفر از خریداران مسکن در کشور موفق به دریافت تسهیلات مسکن از شبکه بانکی شدند. به این ترتیب انتظار از تعداد متعارف تسهیلات بانکی پرداخت شده در بخش مسکن در سالی که این بازار در وضعیت میانه قرار دارد این است که دستکم حول و حوش 180 هزار فقره باشد اما در سال 1401 این میزان در حدود 110 هزار فقره یعنی به مراتب کمتر از سطح انتظار بوده است.

همچنین علاوه بر وام خرید مسکن، در بخش ساخت نیز تمایل به دریافت این وام اگرچه از گذشته پایین بوده اما به نظر میرسد این تمایل نیز در ماههای اخیر به حداقل رسیده است. سهم وام خرید از کل وامهای بخش مسکن در حالی طی سال 1401 به 5/ 8 درصد رسیده که این میزان در سال 95 حدود 50 درصد بوده است.

در واقع نبود تقاضای موثر خرید مسکن با توجه به فاصله سرسامآور استطاعت خریداران و نیز قدرت خرید وام مسکن با سطوح فعلی قیمت ملک را باید به عنوان ریشه دوم کارنامه فوقالعاده ضعیف شبکه بانکی در حوزه تامین مالی مسکن معرفی کرد.

در عین حال دوپینگ رکود معاملات مسکن کشور به دلیل همزمانی ماه رمضان با ماه نیمه تعطیل بازار مسکن یعنی فروردین را نیز به عنوان یکی از عوامل دخیل در کاهش سهم تسهیلات مسکن از کل تسهیلات بانکی در برش دو ماه اول 1402 نباید از نظر دور داشت.