سال زیان کارگزاریها

- توضیحات

در شرایط رکودی بازار سهام، کارگزاریها بهعنوان یک صنعت تکمحصولی که تنها منبع درآمدشان از محل کارمزد معاملات است، دچار زیان میشوند. این در حالی است که در دنیا برای این صنعت منابع مختلف درآمدی تعریف شده است و کارمزدی کمتر از ایران دارند.

عباس بیات: رونق تولید همواره از دریچه بازار سرمایه محقق میشود و تنها جایی که مردم میتوانند مستقیما به رونق تولید کشور کمک کنند، طبعا بازار سرمایه خواهد بود. حلقه اتصال سرمایهگذاران به بازار سرمایه، کارگزاران هستند. در سالهای اخیر صنعت کارگزاری فراز و نشیب فراوانی را تجربه کرده است. در برخی سالها مثل سالهای 98 و 99 همگام با رونق بازار سرمایه، سود کارگزاریها نیز جهش بالایی را تجربه کرد. رکودی شدن وضعیت بازار سرمایه، افزایش تعداد کارگزاریها و دگرسپاری بخشی از فعالیتهای اصلی کارگزاریها به نهادهای مالی دیگر مشکلات متعددی را برای این صنعت به وجود آورد.

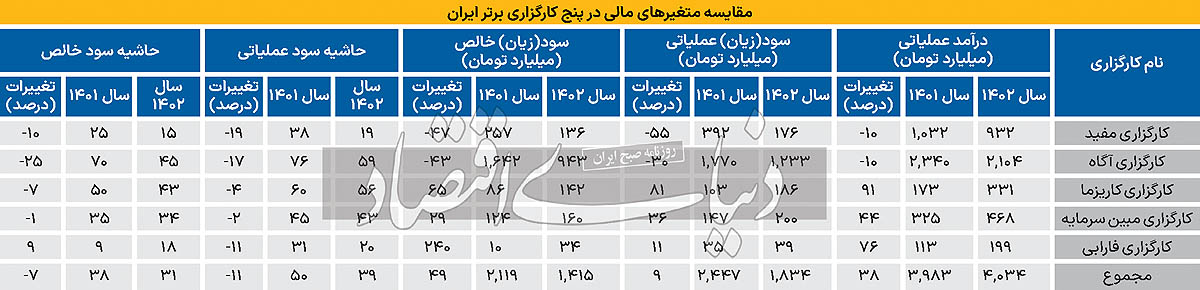

ارزیابی صورتهای مالی سال 1402 پنج کارگزاری مهم ایران از افت معنادار درآمد و حاشیه سود این صنعت حکایت دارد. بهطور متوسط کاهش بیش از 20درصدی در حاشیه سود این پنج کارگزاری رقم خورده است. نکته جالب اینجاست که کارگزاریهای قدیمیتر به لحاظ رشد درآمد و سود بسیار ضعیفتر عمل کردهاند. این در حالی است که کارگزاریهای بهنسبت جدیدتر همچون مبینسرمایه، کاریزما و فارابی عملکرد بهتری داشتند و توانستند از کاهش زیاد سود و درآمد جلوگیری کرده و سود خود را در سطح خوبی حفظ کنند. کارگزاریهای بورسی ایران برخلاف کارگزاریهای جهانی از نظردرآمدی تکمنبع هستند و تنها منبع درآمدشان همان کارمزد معاملاتی است. این عاملی بوده تا اولا کارمزد کارگزاران ایران نسبت به سایر کشورها بسیار بالا باشد و ثانیا نقدشوندگی کاهش یابد. از طرفی محدودیت دامنه نوسان و یکطرفه بودن بازار سرمایه موجب میشود تا فصلهای رکودی بازار از فصول رونق بیشتر باشد. درنتیجه خرید و فروش در وضعیت رکود کاهش یافته و سود کارگزاران با افت همراه میشود. این عامل در کنار عدمتعریف منبع جدید درآمد برای کارگزاریها موجب شده است تا پارادوکس رقم بخورد؛ بدینمعنا که بهرغم کارمزد بالای کارگزاریها وضعیت سودآوری آنها با افت همراه شده است.

واگرایی کارمزد و سود کارگزاریها

مقایسه کارمزد دریافتی توسط کارگزاران بورسی ایران با کشورهای دیگر نشان میدهد که میزان کارمزد دریافتی کارگزاریهای ایران بسیار بالاتر است. با وجود این، حال صنعت کارگزاری خوب نیست. در بازه سالانه همواره حاشیه سود این صنعت کاهشی است و در مجموع بیش از 50درصد زیان عملیاتی دارد. علل اصلی در شکلگیری این پارادوکس را که با وجود کارمزد بالا زیان عملیاتی رقم خورده است میتوان نبود تنوع درآمدی کارگزاریها دانست. کارگزاریهای ایران برخلاف کشورهای دیگر وابستگی زیادی به کارمزدهای معاملاتی دارند. این وابستگی در کنار تعداد زیاد کارگزاریهای بورسی عاملی بوده است تا بسیاری از کارگزاران با کاهش سود و حتی بعضا شناسایی زیان روبهرو شوند.

تفاوت کارگزاران ایران از پنج منظر

یکی از تناقضات تعداد کارگزاریهای بورسی ایران با سایر نقاط دنیا، بحث سرانه تعداد کارگزاری است. در ایران بنابر اعلام سازمان بورس، بیش از 100کارگزاری فعال مجوز دریافت کرده و در حال فعالیت هستند. این در حالی است که بهطور مثال در ترکیه با وجود ارزش معاملات بیشتر، تنها 70کارگزاری فعال هستند. در بحث تنوع درآمدی نیز ایران با سایر کارگزاران بورسی دنیا تفاوتهای زیادی دارد. در آمریکا، ترکیه و بسیاری کشورهای دیگر درآمد حاصل از کارمزد 30 تا نهایتا 40درصد از درآمد کارگزاریها را تشکیل میدهد و عمده درآمد آنها از بخشهای دیگر نشات میگیرد. برخی کارگزاریهای بزرگ آمریکایی کارمزد خود را حتی تا صفر کاهش دادهاند. سومین تفاوت عمده کارگزاریهای بورسی ایران بحث فصل رکودی بازار سرمایه است. در ایران با توجه به محدودیت دامنه نوسان، یکطرفه بودن بازار و کارمزد معاملاتی بالا، نقدشوندگی پایینی برقرار است و درنتیجه فصلهای رکودی در بازار سرمایه ایران نسبت به سایر نقاط دنیا بیشتر است.

تفاوت دیگری که میتوان برشمرد به لحاظ اعتباردهی کارگزاریهاست. در سراسر دنیا کارگزاران میتوانند از منابع خود به مشتریان اعتبار داده و از این محل کارمزدی دریافت کنند که یکی از منابع اصلی درآمد آنهاست. اما در ایران کارگزاران تنها مشتریان را به بانک وصل کرده و فقط میتوانند از منابع بانکی به مشتریان وام دهند که این وسط هیچ کارمزدی نیز عاید کارگزاریها نمیشود. آخرین تفاوتی که میتوان برشمرد، بحث رقابتی نبودن کارمزد معاملاتی است. در ایران براساس سقف کارمزدی که تعریف میشود، کارگزاران بورسی ملزم به رعایت آن هستند و بدون در نظر گرفتن تفاوتهای کلیدی همچون پشتیبانی مشتری، کارکرد صحیح بخش آنلاین و...، همه کارگزاریها نرخ کارمزد یکسان دارند. این در حالی است که در اکثر نقاط دنیا این کارمزد بهطور رقابتی بوده و کارگزاران براساس سرویسهایی که ارائه میدهند، نرخ خود را تعیین میکنند و وارد فضای رقابتی میشوند. درنتیجه رقابت آزاد به کاهش کارمزد منجر شده و نقدشوندگی را افزایش خواهد داد.

بررسی متغیرهای مالی 5کارگزاری

همانطور که اشاره شد، سود کارگزاریها تحتتاثیر تکمنبع درآمدی بودن و همینطور رکود حاکم بر بازار سرمایه با افت همراه شده است. بر این اساس صورت سود و زیان 5کارگزاری بااهمیت بورسی بررسی شده است. طی سال 1402 کارگزاری مفید 91درصد از محل کارمزد درآمد کسب کرده و توانسته است 9درصد از محل سرمایهگذاری کسب درآمد کند. مجموع درآمد این کارگزاری 932میلیارد تومان است که نسبت به سال 1401 افت 10درصدی را تجربه کرده است. سود عملیاتی کارگزاری مفید طی 1402 بهمیزان 176میلیارد تومان بوده که در قیاس با سال ماقبل افت 55درصدی داشته است! سود خالص مفید طی این سال 136میلیارد تومان به ثبت رسیده که در مقایسه با 1401 به میزان 47درصد کاهش یافته است. این افت در حاشیه سود مفید نیز نمایان است.

طی سال 1402 حاشیه سود عملیاتی و خالص بهترتیب 19 و 15درصد به ثبت رسیده که در مقایسه با سال ماقبل افت 19 و 10درصدی داشته است. کارگزاری آگاه جزو معدود کارگزاریهایی است که تمرکز خود را روی سرمایهگذاری گذاشته و از این راه توانسته است خود را از آسیب حاصل از رکود بازار سرمایه تا حدی حفظ کند. سال 1401 بیش از 70درصد از درآمد این کارگزاری از محل سرمایهگذاریها صورت گرفته؛ اما در سال 1402 این عدد به 55درصد رسیده است. مجموع درآمد حاصل از کارمزد و سود سرمایهگذاری آگاه در سال قبل 2هزار و 104میلیارد تومان بوده که در مقایسه با 1401 به میزان 10درصد کاهش یافته است. سود عملیاتی و خالص آگاه طی سال 1402 در مقایسه با سال ماقبل بهترتیب افت 20 و 42درصدی را تجربه کرده است. بر این اساس حاشیه سود عملیاتی و خالص کارگزاری آگاه در سال 1402 بهترتیب 59 و 45درصد ثبت شده که در قیاس با 1401 افت 17 و 25درصدی داشته است. کارگزاری کاریزما نیز همچون آگاه همواره علاوه بر کارمزد، از محل سرمایهگذاری نیز درآمد کسب میکند. سهم از درآمد سرمایهگذاری این کارگزاری از 32درصد در سال 1401، طی سال گذشته به 36درصد افزایش یافته است.

مجموع درآمد کاریزما در سال 1402 به میزان 331میلیارد تومان بوده که در مقایسه با 1401 بیش از 90درصد افزایش یافته است. این رشد در سود این کارگزاری نیز نمایان است. سود عملیاتی و خالص کاریزما طی سال گذشته بهترتیب 80 و 64درصد نسبت به 1401 جهش یافته است. با این حال فزونی سرعت رشد هزینه بر درآمد باعث شده است تا حاشیه سود کاریزما نیز کاهشی باشد. بر این اساس حاشیه سود عملیاتی و خالص بهترتیب 56 و 43درصد به ثبت رسیده که در مقایسه با سال گذشته افت 3 و 7درصدی داشته است. بیش از 90درصد درآمد کارگزاری مبین سرمایه حاصل از کارمزد است. مجموع درآمد این کارگزاری طی سال 1402 بهمیزان 468میلیارد تومان بوده که در مقایسه با سال ماقبل رشد 44درصدی داشته است. سود عملیاتی و خالص مبین سرمایه در سال 1402 بهترتیب 36 و 43درصد رشد را نسبت به سال ماقبل تجربه کرده است. مبینسرمایه با کنترل هزینههای خود توانسته است تا حدی حاشیه سود خود را حفظ کرده و از کاهش بالای آن جلوگیری کند.

بر این اساس حاشیه سود عملیاتی و خالص این کارگزاری در سال 1402 بهترتیب 43 و 34درصد بوده که در مقایسه با سال ماقبل افت 2درصدی و یکدرصدی داشته است. کارگزاری فارابی طی 12ماه 1402 به میزان 199میلیارد تومان درآمد کسب کرده که تمامی این درآمد از محل کارمزد و حقالزحمه کسب شده است. مجموع درآمد فارابی در قیاس با 1401 رشد 76درصدی داشته است. سود عملیاتی و خالص فارابی در سال گذشته بهترتیب 39 و 34میلیارد تومان بوده که در مقایسه با سال ماقبل افزایش 11 و 242درصدی داشته است. با این حال حاشیه سود عملیاتی کارگزاری فارابی طی سال 1402 بهمیزان 20درصد بوده که نسبت به سال ماقبل 11درصد کاهش یافته است. در بحث حاشیه سود خالص به دلیل جهش درآمد مالی فارابی افزایش دوبرابری در این حاشیه سود رقم خورده و به 18درصد طی سال 1402 جهش یافته است.

راههای برونرفت از مشکلات

اولین راهی که میتواند چارهساز مشکلات صنعت کارگزاری ایران باشد، بحث تنوع درآمدی است. تا پیش از این شرکتهای کارگزاری، وظیفه سبدگردانی و وظایفی مانند مشاور سرمایهگذاری، مشاور اعضا و پذیرش و مدیریت صندوقهای سرمایهگذاری را انجام میدادند؛ فعالیتهایی که به مرور از کارگزاریها جدا شد. سازمان بورس به جهت بهبود وضعیت کارگزاران بهتر است اجازه برخی فعالیتها را به این نهادها بدهد. از جمله این موارد میتوان به اعتباردهی اشاره کرد. در حال حاضر کارگزاران فقط یک نهاد واصل بین بانک و مشتریان هستند و نمیتوانند از منابع خود به مشتریان اعتبار دهند. در صورت تحقق این امر، از محل کارمزد اعتبار تخصیص دادهشده درآمد خوبی عایدشان میشود؛ همانطور که در عمده کارگزاران بزرگ دنیا 50درصد درآمدشان از محل همین کارمزد اعتباردهی رقم میخورد. یکی دیگر از راهحلهای کلیدی، بحث بازارگردانی است. بازارگردان خرید و فروش را انجام میدهد و از شکافی که در قیمت خرید و فروش به بازار پیشنهاد میدهد، درآمد قابل ملاحظهای کسب میکند. دادن چنین اجازهای به کارگزاران میتواند به تنوع درآمدی آنها منجر شود. آخرین راهی که میتواند چارهساز شود، بحث مدیریت وجوه نقد مشتریان است. کارگزاران در این راه میتوانند به مشتریان خود خدماتی بهغیر از خدمات معاملاتی را پیشنهاد دهند و از بابت آن کارمزد دریافت کنند. همه این اقدامات موجب عدماتکای کارگزاریها به کارمزد معاملاتی شده و در نتیجه میتواند علاوه بر رونق این صنعت نرخ کارمزدها را کاهش دهد و به افزایش نقدشوندگی بازار سرمایه کمک شایانی کند.

منبع: دنیای اقتصاد