مالیات کارمندان؛ ۲ برابر اصناف، ۴ برابر ملاکان

- توضیحات

آمارها نشان میدهد بهدلیل فقدان اجرای مالیات بر مجموع درآمد (PIT) در ایران، فشار مضاعفی به حقوقبگیران وارد شده و در سمت دیگر، مشاغل غیرشفاف و آنهایی که پولهای بادآورده به جیب میزنند، عملا برنده این وضعیت هستند.

فرهیختگان نوشت: عدالت اقتصادی حکم میکند افرادی که درمجموع درآمد بیشتری از منابع مختلف دارند، مالیات بیشتری نیز بپردازند. این تصمیمی است که اغلب کشورها از چندین دهه پیش تلاشهای زیادی برای رسیدن به آن انجام داده و موفقیتهای چشمگیری نیز در این راه به دست آوردهاند. اما این وضعیت در ایران وارونه و برعکس است.

بهعبارتی، در کشورمان هرکسی که درآمدهای غیرشفافی داشته باشد، خارج از چتر و رصد سازمان مالیاتی قرار گرفته و هرکسی که شفاف رفتار کند، باید جور فراریان مالیاتی را نیز به دوش بکشد. یکی از این بخشها، مالیات حقوقبگیران است.

آمارها نشان میدهد بهدلیل فقدان اجرای مالیات بر مجموع درآمد (PIT) در ایران، فشار مضاعفی به حقوقبگیران وارد شده و در سمت دیگر، مشاغل غیرشفاف و آنهایی که پولهای بادآورده به جیب میزنند، عملا برنده این وضعیت هستند.

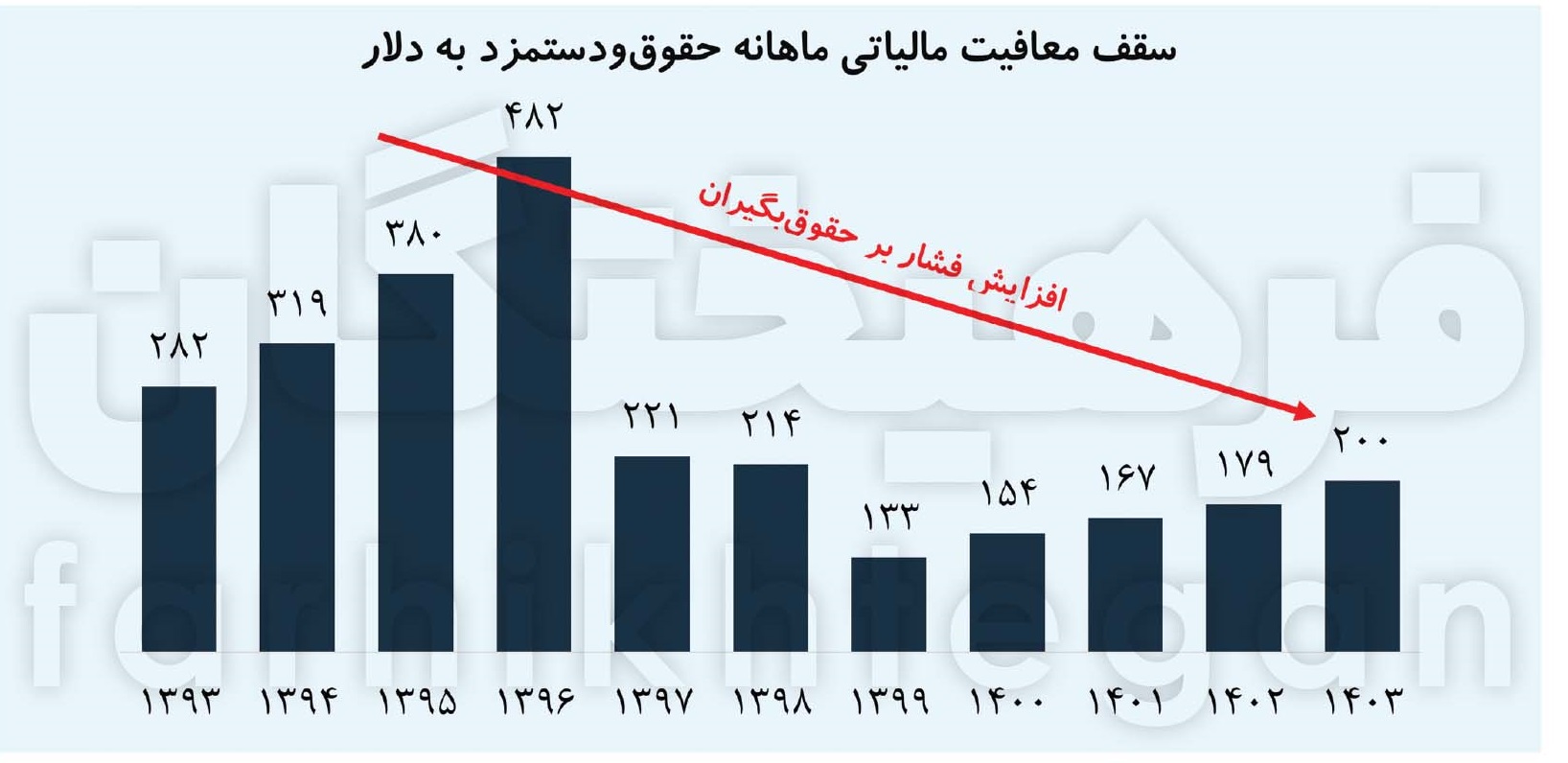

مرور آمارهای سقف معافیت مالیات نشان میدهد طی سالهای 1393 تا 1403 فشار مالیاتی بر حقوقبگیران افزایش یافته است. آنطور که در آمارهای نمودار قابل مشاهده است، مقایسه ارزش دلاری سقف معافیت مالیاتی با دلار آزاد نشان میدهد، نرخ سقف معافیت مالیاتی حقوق و دستمزد از میانگین ماهانه 316 دلار در سالهای 1393 تا 1398 به 167 دلار در 5 سال اخیر رسیده است. به عبارتی، طی این مدت رقم دلاری سقف معافیت مالیاتی حقوقبگیران کاهش 47 درصدی داشته است.

اما در کنار سنجش ارزش دلاری سقف معافیت مالیاتی، «فرهیختگان» برای سنجش ارزش هزینههای اصلی معیشتی نیز به سراغ 6 گروه از اقلام خوراکی و غیرخوراکی رفته است. آنطور که در آمارهای نمودار قابل مشاهده است، ارزش دلاری 5 قلم از اقلام خوراکی شامل یک کیلوگرم برنج ایرانی + گوشت قرمز +گوشت مرغ + تخممرغ + ماهی و همچنین در بین اقلام غیرخوراکی نیز ارزش دلاری یک متر مسکن در شهر تهران طی مدت سالهای 1393 تا 1403 از حدود 1115 دلار در سالهای 1393 تا 1398 به 1519 دلار در 5 سال اخیر رسیده که نشان از رشد 36 درصدی ارزش این اقلام دارد. به عبارتی، افزایش هزینههای خانوار درحالی رخ داده که دولت و مجلس بدون توجه به این موضوع، سقف معافیت مالیاتی حقوقبگیران را به جای افزایش، کاهش دادهاند که منجر به فشار معیشتی به حقوقبگیران شده است.

براساس گزارش سازمان امور مالیاتی و همچنین گمرک ایران، حجم درآمد مالیاتی ایران در سال 1402 به 932 هزار میلیارد تومان رسید که از این میزان، 316 همت مربوط به مالیات بر درآمد اشخاص حقوقی یا همان مالیات شرکتها، 323 همت مالیات بر کالا و خدمات، 142 همت مالیات بر درآمد اشخاص حقیقی، 121 همت مالیات بر واردات و درنهایت نزدیک به 29 همت نیز مربوط به مالیات بر ثروت بوده است. اگر آمارها را ریزتر و جزئیتر بررسی کنیم، از 142 همت درآمد مالیاتی بر درآمد اشخاص حقیقی، حدود 82 همت آن مربوط به مالیات بر حقوق و دستمزد بوده است.

این مقدار با لحاظ کردن مالیات بر واردات درمجموع درآمدهای مالیاتی، سهم 8.8 درصدی از درآمد مالیاتی سال 1402 دولت خواهد داشت و درصورتیکه مالیات بر واردت را لحاظ نکنیم، سهم 10.1 درصدی از درآمد مالیاتی دولت را به خود اختصاص میدهد که در نوع خود و در مقایسه با سایر پایههای مالیاتی بسیار رقم قابل توجهی است.

توجه داشته باشیم در سال 1402 با لحاظ درآمد مالیات بر واردات، سهم 8.8 مالیات بر حقوق و دستمزد درحالی رخ داده که سهم مالیات اصناف از کل درآمد مالیاتی دولت 5.5 درصد بوده، سهم مالیات بر نقل و انتقال حدود 3 میلیون خودرو (نو و کارکرده) حدود 3.4 درصد، سهم مالیات بر ثروت 3.1 درصد، سهم مالیات بر مسکن و اجاره 2.2 درصد و مالیات بورسیها (نقل و انتقال سهام) فقط 1.1 درصد بوده است.

به عبارتی، مالیات کارمندان 8 برابر مالیات نقلوانتقال سهام، 4 برابر مالیات مسکن و اجاره، 3 برابر مالیات بر ثروت و مالیات نقل و انتقال خودرو و نزدیک به 2 برابر مالیات اصناف است. براساس آنچه در نمودار قابل مشاهده است، طی 30 سال اخیر سهم مالیات بر حقوقبگیران درحالی افزایش یافته که سهم مالیات اصناف و مسکن و ملاکی روند کاهشی داشته است.

در طول دهههای گذشته موضوع تقنین مالیات بر مجموع درآمد در ایران فراز و نشیبهای بسیاری را طی کرده و درمجموع هیچگاه به نتیجه مطلوب نرسیده است. درمجموع براساس آنچه در دادههای این گزارش نشان داده شد، طی سالهای اخیر و بهویژه پس از شروع تحریمهای ظالمانه که منجر به افت ارزش پول ملی و تورمهای بالا و کاهش قدرت خرید مردم شده، سقف معافیت مالیاتی همپای کاهش قدرت خرید مردم اصلاح نشده و این موضوع منجر به فشار مالیاتی بر حقوقبگیران شده است.

این فشار درحالی رخ داده که بخش بزرگی از سرمایهگذاریها در کشور مربوط به سپردههای بانکی بوده که معاف از مالیات بود. بخش قابل توجهی از سرمایهگذاری در کشور مربوط به املاک و زمین و ملاکی است که طبق آمارها، عملا این بخش نیز مالیات ناچیزی میدهد و تقریبا میتوان گفت معاف از مالیات است.

بخش سوم مربوط به قاچاق کالا و اقتصاد سایه و سیاه است که آن هم خارج از رصد دولت بوده، بخش دیگری مربوط به درآمدهای ناشی از دلالی در بازار خودرو، ارز، سکه و طلاست که این بخش نیز عملا بهواسطه فقدان اطلاعات و رصد دولت، معاف از مالیات بوده است.

بخش دیگر نیز مربوط به عملکرد اصناف است که بهواسطه وجود راههای مختلف دور زدن قوانین ازجمله نصب چندین دستگاه کارتخوان، استفاده از حسابهای اجارهای و حسابهای اقوام و خانواده، اغلب اصناف به بهترین شکل میتوانند از رصد و تور مالیاتی دولت فرار کرده و درآمدهای واقعی خود را اظهار نکنند. اما آنطور که گفته شد، کارمندان بهدلیل شفافیت حداکثری که در حقوق و دستمزد آنها وجود دارد، قبل از دریافت حقوق و دستمزدشان مالیاتها را پرداخت میکنند و در شرایط فقدان عدالت مالیاتی، عملا آنها بازندگان نظام مالیاتی فعلی هستند.