«با نرخ سود سپرده بالای ۲۰ درصد بهشدت برخورد میشود.» این جمله عبدالناصر همتی، رئیسکل بانک مرکزی است که روز دوشنبه و پس از جلسه وی با مدیران عامل بانکها از طریق خبرگزاری فارس منتشر شد. همتی در این جلسه تاکید کرد از روز دوشنبه به بعد بانک مرکزی با بانکهایی که بالاتر از 20 درصد سود سپرده پرداخت کنند، بهشدت برخورد خواهد کرد؛ چراکه از نظر بانک مرکزی نرخ سود همانی است که شورای پول و اعتبار تصویب کرده است. اما بهدلیل افزایش تخلفات بانکها و عدم رعایت مصوبه شورای پول و اعتبار، بانک مرکزی تصمیم دارد برای اجرای مصوبه شورا بهصورت گامبهگام حرکت کند، لذا در گام نخست پرداخت نرخ سود بالای 20 درصد ممنوع است و اگر بانکی بالاتر از این نرخ سود سپرده تعیین کرد، بهطور جدی و بهسرعت با آن بانک برخورد میکنیم.

حکایت نرخ سود بانکی

بهمنماه سال 90 رئیسکل وقت بانک مرکزی با صدور مصوبهای تعیین نرخ سود سپردههای بانکی را در اختیار بانکها قرار داد و حداکثر نرخ سود بانکی را 20 درصد تعیین کرد. این تصمیم سرآغاز رقابت بین بانکها در بالا بردن نرخ سود بود. دولت یازدهم نیز در ابتدای فعالیت خود برای جمعآوری نقدینگی سرگردان در جامعه با در پیش گرفتن سیاست انقباضی و افزایش نرخ سود سپردهها تلاش کرد منابع موجود را به سمت بانکها هدایت کند. اگرچه به گفته کارشناسان اقتصادی، این اقدام بانک مرکزی اقدام موثری در جهت هدایت نقدینگی موجود در کشور بود اما بانکها بهتدریج پا را فراتر از قانون و نرخ مصوب گذاشته و با تخطی از مصوبه شورای پول و اعتبار، نرخ سودهای بانکی را بیش از 20 درصد تعیین کردند بهطوری که در اواخر سال 92 نرخ سود به 25 تا 28 درصد رسید. این اتفاق موجب شد بدهی بانکهای غیردولتی، خصوصی و موسسات اعتباری به بانک مرکزی از 2300 میلیارد تومان به بیش از 73 هزار میلیارد تومان برسد.

در آذرماه سال 93 علی طیبنیا، وزیر امور اقتصادی و دارایی وقت اعلام کرد نرخ سودی که هماکنون بر بازار پول حاکم است، متناسب با واقعیات جامعه نیست و واقعیات جامعه و شرایط آن ایجاب میکند نرخ سود به تناسب نرخ تورم، هم برای سپردهها و هم برای تسهیلات کاهش پیدا کند. در اواسط دیماه سال 93، معاون نظارتی بانک مرکزی درباره برخورد بانک مرکزی با موسسات اعتباری و بانکهای مختلفی که سودی بیش از حدنصاب تعیینشده پرداخت میکنند، از برکناری هشت مدیرعامل و تعدادی از اعضای هیاتمدیره بانکها بهدلیل تخلفات مالی خبر داد. یکهفته پس از این خبر، بانک مرکزی در قالب بخشنامهای به بانکها و موسسات اعتباری بانکهای دولتی، غیردولتی، شرکت دولتی پستبانک و موسسات اعتباری توسعه، کوثر مرکزی و عسکریه نحوه محاسبه نرخ سود سپردهها را ابلاغ کرد. براساس این بخشنامه، مقرر شد سود سپردههای سرمایهگذاری کوتاهمدت برمبنای کمترین مانده در هر روز با رعایت شرط حداقل مانده برای دریافت سود محاسبه و در پایان ماه پرداخت شود و درمورد سپردههای سرمایهگذاری بلندمدت نیز چنانچه دارنده حسابی قبل از انقضای قرارداد، نسبت به انسداد آن اقدام کند، سود متعلقه برمبنای تعداد کل روزهای سپردهگذاری محاسبه و پرداخت شود.

بلبشوی تعیین نرخ سود

در فروردینماه سال 94 و براساس اعلام رئیس شورای هماهنگی بانکها، مدیران بانکی برای کاهش نرخ سود بانکی به تفاهم رسیدند. در آن زمان عبدالناصر همتی که مدیرعامل بانک ملی ایران بود، اعلام کرد با توجه به کاهش نرخ تورم، مدیران بانکها توافق کردند در اولین مرحله سود علیالحساب سپردههای یکساله را به 20 درصد و سود تسهیلات مشارکتی رایج بانکها را بسته به نوع فعالیت دو تا سه درصد کاهش دهند. مضاف بر اینکه قرار شد درصورت تایید بانک مرکزی و شورای پول و اعتبار این پیشنهاد از 15 اردیبهشتماه سال 94 عملیاتی شود. با وجود این و بهدلیل مخالفت وزیر امور اقتصادی و دارایی وقت با تصمیم مدیران بانکها، شورای پول و اعتبار در هشتم اردیبهشتماه 94 بار دیگر تشکیل جلسه داد و نرخ سود سپرده یکساله را 20 درصد، نرخ سود تسهیلات عقود مبادلهای را 21 درصد و نرخ سود تسهیلات مشارکتی را 24 درصد تعیین کرد.

اما اجرای این مصوبه نیز پس از مدتی با اما و اگر و چالش مواجه شد، چراکه نرخ سود در بازار بینبانکی به 29 درصد افزایش یافته بود و بدیهی است که کاهش ناگهانی نرخ سود، موجب خروج منابع از بانک شده و به سمت بازارهای دیگر سوق پیدا میکند. چند ماه بعد بانک مرکزی تمام تلاش خود را برای کاهش نرخ سود در این بازار به کار گرفت تا جایی که در نیمه دوم سال 94 نرخ سود به 19 درصد نزدیک شد و بانکها بهطور نسبی به سمت رعایت نرخهای سود مصوب رفتند. با وجود این شورای پول و اعتبار در 27 اسفند سال 94 بار دیگر نرخ سود سپرده یکساله را به 18 درصد رساند و سود تسهیلات مبادلهای 20 درصد و تسهیلات مشارکتی 22 درصد تعیین شد.

اگرچه بهنظر میرسید تعیین این میزان نرخ سود، منطقی و قابل قبول باشد، اما موضوع مهمی که وجود داشت فاصله عمیق نرخ سود مصوب با نرخ تورم بود. کارشناسان معتقدند حتی درصورت اجرای کامل این مصوبه از سوی بانکها، همچنان نرخ سود بانکی جذابیت بیشتری دارد، لذا در شرایط اقتصادی آن دوره انگیزه چندانی برای شروع یک فعالیت اقتصادی دیده نمیشد. در نتیجه مردم تمایل بیشتری به حفظ پول خود در بانک و دریافت سود داشتند. با این اوضاع، شورای پول و اعتبار بار دیگر در هشتم تیرماه سال 95 نرخهای سود را بازنگری و درنهایت نرخ سود تسهیلات مبادلهای و مشارکتی را 18 درصد تصویب کرد. از سوی دیگر نرخ سود سپرده نیز با سه درصد کاهش، 15 درصد تعیین شد. این در حالی بود که نرخ تورم در خردادماه سال 95 به 9.7 درصد رسیده بود.

برداشت 76 هزار میلیارد تومانی بانکها

براساس اعلام رئیسکل بانک مرکزی، بانکهای خصوصی بهدلیل پرداخت نرخ سود بالا و سرمایهگذاریهای پرریسک در پنج سال اخیر بیش از ۷۶ هزار میلیارد تومان از بانک مرکزی اضافه برداشت داشتهاند که این رقم بهتنهایی حدود یکسوم پایه پولی کشور را تشکیل میدهد. از سوی دیگر و براساس گزارش مرکز پژوهشهای مجلس، ۸۵ درصد کل سپردههای سیستم بانکی متعلق به 2.5 درصد افراد جامعه است. بنابراین بانک مرکزی بیش از ۶۰ هزار میلیارد تومان پایه پولی برای بازپرداخت سود سپرده به 2.5 درصد از ثروتمندترین افراد جامعه خلق کرده است. ناگفته نماند که دلیل اصلی اضافه برداشت بانکهای خصوصی، ناترازی منابع و مصارف این بانکها در چند سال اخیر بوده است. صورتهای مالی نشان میدهد نرخ بالای سود سپرده از دلایل اصلی شکلگیری این ناترازی است. در پایان سال 96 و بهدنبال نوسان بازار ارز، بانک مرکزی تصمیم گرفت انتشار اوراق سپرده 20 درصد را در دستورکار قرار دهد. بانک مرکزی در شرایطی این تصمیم را اتخاذ کرد که بهواسطه کاهش دستوری نرخ سود بانکی و خروج منابع از بانکها با انتقادهای شدیدی روبهرو شده بود، لذا تصمیم گرفت نقدینگی را بار دیگر به سمت بانکها هدایت کند. اگرچه این اقدام بانک مرکزی خالی از حواشی و انتقاد نبود اما به هر حال بعد از زمان تعیینشده یکهفتهای، بار دیگر روال افتتاح حساب و سود به شرایط قبل، یعنی همان ۱۵ درصد برگشت.

ترفندهای دور زدن قانون

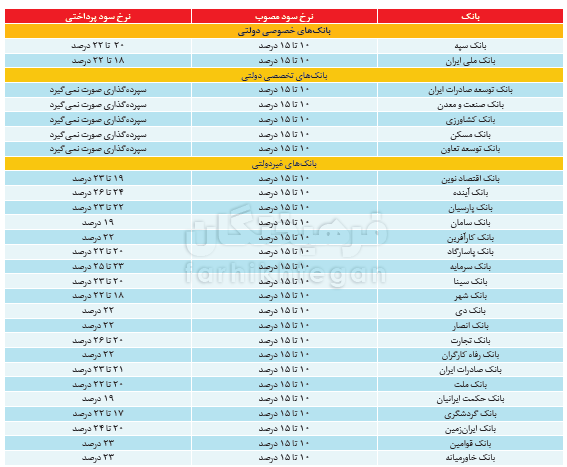

سال 97 نیز در حالی آغاز شد که بانکها همچنان ملکف به ارائه سود 10 تا 15 درصد به سپردهگذاران بودند. این در حالی است که برخی بانکهای خصوصی بدون رعایت مصوبات بانک مرکزی و شورای پول و اعتبار، سودهایی بیش از 23 درصد نیز به سپردهگذاران میدهند. بهعبارت دیگر، گشتوگذار کوتاهی در خیابان و سوال از چند بانک خصوصی یا دولتی نشان میدهد نرخ سود مصوب از سوی بانکها اجرا نمیشود و معمولا بانکها راههای متعددی را برای دور زدن قانون و پرداخت سود بیشتر به سپردهگذاران در پیش میگیرند تا جایی که بسیاری از بانکها به عناوین مختلف سودهای 18 تا 25 درصد پرداخت میکنند. این در حالی است که تمامی بانکها، اعم از خصوصی و دولتی در پورتال خود نرخ سود سپرده را 10 تا 15 درصد ذکر کردهاند اما مراجعه حضوری به این بانکها و پرسوجو درمورد نرخ سود تسهیلات، خلاف این امر را نشان میدهد.

برای مثال در یکی از بانکها طرحی به مراجعهکنندگان معرفی میشود که در قالب اوراق سرمایهگذاری میتوان در این بانک سپردهگذاری و سود 18 درصد دریافت کرد. نکته جالب توجه اینکه برخی از بانکها تلاش میکنند با ترفندهای خاصی مشتریان فعلی خود را حفظ کنند و با افزایش حسابهای پیشین آنها، سپردهگذاری جدید را در زمره گروه حسابهای از قبل افتتاحشده قرار دهند؛ این اقدام باعث میشود حسابهای جدید با نرخهای سود قبلی فعال باشد. در این میان بانکهایی نیز هستند که با داشتن صندوقهایی با درآمد ثابت و ارائه نرخهای بیشتر از 20 درصد روی سپردهگذاری، جذابیت خاصی برای سپردهگذاران ایجاد میکنند هرچند برمبنای بخشنامه بانک مرکزی، صندوقهای سپردهپذیر نیز مکلف هستند با نرخهای اعلامی از سوی بانک مرکزی سپردهگیری کنند. برخی بانکها نیز سرمایهگذاری در صندوقهای با درآمد ثابت را تنها به شعب خود محدود میکنند و معمولا برای سپردهها نرخ سود بالای 22 درصد پیشنهاد میدهند. آنچه مسلم است مصوبات و بخشنامههای بانک مرکزی و شورای پول و اعتبار طی سالهای اخیر نتوانسته است نظام بانکی کشور را در مسیر درست و قانونی به حرکت درآورد؛ چراکه در غیر این صورت مسیر سوءاستفاده بانکها و دور زدن قانون به هر شکلی مسدود میشد و راههای غیرقانونی برای بانکها بهصرفه نبود. حال با دستور جدید رئیسکل بانک مرکزی مبنیبر مقابله با بانکهای متخلف، این امید وجود دارد که نظام بانکی کشور مسیر درستی را در پیش بگیرد.

براساس آنچه گفته شد نرخ سود سالانه سپردههای بانکی در ایران رقمی حدود 20 تا 25 درصد است. بانک مرکزی سال گذشته آماری را منتشر کرد که حکایت از وجود 900 هزار میلیارد تومان منابع در بخش سپردههای مدتدار بانکها داشت و شبکه بانکی موظف است سالانه افزون بر 200 هزار میلیارد تومان سود به این حجم از منابع پرداخت کند. حال این سوال مطرح میشود که منابع بانکها برای پرداخت این میزان سود از کجا و از چه طریقی تامین میشود؟ نکته حائز اهمیت در این زمینه، علیالحساب بودن سود پرداختی شبکه بانکی به سپردههاست؛ بهعبارت دیگر، پیش از آنکه بانکها سود و زیان خود را در یک سال مالی حساب کنند باید سود و پاداش سپردهگذاران را بپردازند، در این صورت بسیاری از بانکها زیانده بوده و فعالیت آنها خارج از چارچوب منطقی است. پس چرا همچنان بسیاری از بانکها سودهای بیش از حد معمول به سپردهگذاران پرداخت میکنند؟